住宅ローン控除(減税)の期間はいつまで?税制改正による変更点も解説

この記事では、住宅ローン控除(減税)の期間はいつまでなのかを解説していきます。

住宅ローン控除は、住宅ローンを利用して住宅の新築や取得、増改築などをしたときに、年末時点の住宅ローン残高のうち一定割合の金額を所得税から控除する制度です。

住宅購入を検討している人の中には、住宅ローン控除が終了したのか、税制改正してどうなったのか気になる人は少なくありません。

この記事では、住宅ローン控除の改正点を含め、期間や適用要件、申請方法などを解説します。

住宅を購入する予定のある人はぜひこの記事を最後までお読みください。

|

【この記事でわかること】

|

Contents

そもそも住宅ローン控除(減税)とは?

住宅ローン控除(減税)とは、住宅ローンを利用して自宅を新築・取得・増改築などをする際に、年間の所得税や住民税から一定額を差し引いてもらえる制度のことです。

原則、年末のローン残高の0.7%を所得税から最大13年間控除してもらえます。

住宅ローンを利用して自宅を購入している人が支払う税金を減らし、無理のない負担で住宅確保することを目的としています。

※参考:住宅ローン減税|国土交通省

住宅ローン控除(減税)が受けられる期間はいつまで?

ここでは次の2つの項目に分けて、住宅ローン控除(減税)の対象期間を解説します。

- 税制改正によって2025年まで延長

- 延長された理由

それぞれ見ていきましょう。

税制改正によって2025年まで延長

住宅ローン控除(減税)は2021年をもって終了する予定でしたが、2022年の税制改正によって、2025年末までの期間延長が決定されました。

つまり、2025年までに住宅を購入し、入居を開始すれば適用することが可能です。

ただし、自分自身が住むことが条件のため、親や子供が住むための住宅は適用されない点には注意が必要です。

延長された理由

住宅ローン控除が延長された理由は、次の通りです。

- 新型コロナウイルス感染症の影響による経済低迷を持ち直す

- カーボンニュートラルの推進

新型コロナウイルス感染症の感染拡大により、多くの企業が経営状態にダメージを受け、失業率の上昇や収入減少が見られました。

その状況下で住宅ローン控除(減税)を終了させると、住宅取得者の負担が増えることで需要が減少するおそれがあります。

政府は住宅購入の需要を喚起して日本経済を下支えするために、住宅ローン控除を4年間延長し、消費者の住宅購入に対する意欲を高めようとしたといえます。

また、国は2050年までを目標に、温室効果ガスの排出を実質ゼロにする”カーボンニュートラル”を推進しています。

住宅から排出される二酸化炭素の排出量は大きいため、カーボンニュートラルを実現するためには、省エネ住宅などの低炭素住宅の普及が欠かせません。

環境に優しい住宅の普及も目的として、住宅ローン控除は延長されています。

なお、改正の住宅ローン控除では、省エネ基準に適合した住宅を購入した場合の借入限度額が拡大されています。

税制改正による住宅ローン控除(減税)の変更点

ここでは、税制改正による住宅ローン控除(減税)の変更点を解説します。

- 適用される条件

- 控除される期間

- 控除率

順番に見ていきましょう。

適用される条件

住宅ローン控除(減税)を利用するためには、新築か中古かで異なる条件があります。

|

<新築住宅の主な条件>

|

合計所得金額に関して改正前は3,000万円以下であったため、1,000万円下がっています。

つまり、一部の高所得者は制度適用の対象外です。

|

<中古住宅の主な条件> 中古住宅は先述した新築住宅の条件に加えて、次の条件を満たす必要があります。

|

改正前は木造で築20年以内、鉄筋コンクリート造で築25年以内であること、または一定の耐震基準を満たしていることが条件でした。

詳細は、国土交通省の資料などで確認することを推奨します。

※参考:報道発表資料:住宅ローン減税の制度内容が変更されます!〜令和6年度税制改正における住宅関係税制のご案内〜|国土交通省

控除される期間

改正前は基本的に控除期間が10年(消費税増税に伴う特例措置で13年)でした。

しかし、改正後は新築住宅・買取再販住宅の控除期間は13年、中古住宅で10年となりました。

控除率

年末時点での住宅ローン残高に対して1%だった控除率は0.7%に下がりました。

これまでは13年特例が適用されていたので、最大480万円(10年目まで400万円、11年目〜13年目まで80万円)まで受けられていました。

改正により、控除は273万円(年21万円×13年)が上限となっています。

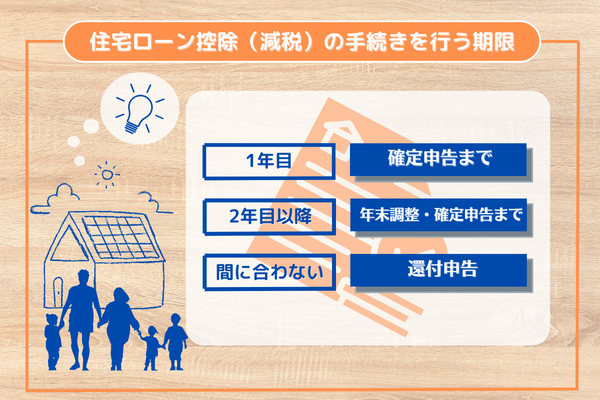

住宅ローン控除(減税)の手続きを行う期限はいつまで?

ここでは、住宅ローン控除の手続きを行う期限を解説します。

- 1年目は確定申告まで

- 2年目以降は年末調整・確定申告まで

- 手続きが間に合わなかったら還付申告する

順番に見ていきましょう。

1年目は確定申告まで

住宅ローン控除を受ける1年目は、年末調整で控除を適用できないため、会社員でも確定申告が必要です。

毎年2月16日から3月15日までが手続き期間です。

必要書類は新築住宅か中古住宅かによって異なります。

一般的には、住宅ローンの年末残高証明書や売買契約書、源泉徴収票などを見ながら確定申告書と計算明細書の必要事項を記入します。

還付金がある場合は、1ヶ月〜1ヶ月半後に指定の口座へ振り込まれるため、確定申告書内に金融機関や支店名、口座番号を記入しましょう。

2年目以降は年末調整・確定申告まで

2年前以降の申請方法は、会社員か自営業かによって異なります。

会社員などの給与所得者であれば、2年目以降は年末調整で申請することが可能です。

勤務先に年末残高証明書や住宅借入金等特別控除証明書などを提出しましょう。

自営業の人は、2年目以降も確定申告を忘れないように注意が必要です。

手続きが間に合わなかったら還付申告する

会社員の人が1年目に確定申告を忘れても、還付申告で手続きすることが可能です。

還付申告とは、確定申告の義務がない人が税金を多く支払ったときに行う手続きです。

住宅ローン控除の適用を受けた年の翌年から5年間は申告できます。

住宅ローン控除(減税)を申請する方法

ここでは、住宅ローン控除(減税)を申請する方法を次の3つに分けて解説します。

- 申請の流れ

- 申請の必要書類

- 控除額の計算方法

それぞれ見ていきましょう。

申請の流れ

住宅ローン控除(減税)の申請の流れは、主に次の通りです。

- 必要書類を用意する

- 税務署で確定申告書に記入し、提出する

- 確定申告後1ヶ月〜1ヶ月半後に還付金が振り込まれる

住宅ローン控除(減税)の手続きは、控除期間中は毎年行う必要があります。忘れないように気をつけましょう。

申請の必要書類

住宅ローン控除(減税)の必要書類は、主に次の通りです。

- 確定申告書

- 住宅借入金等特別控除額の計算明細書

- 住宅ローン残高証明書

- 不動産の登記簿謄本

- 不動産の売買契約書または工事請負契約書

- 本人確認書類

- 源泉徴収票(給与所得者のみ)

住宅の種類や性能によっても必要書類は異なるため、気をつけましょう。

※参考:マイホームを持ったとき|国税庁

控除額の計算方法

住宅ローン控除(減税)における控除額の計算方法は、次の通りです。

|

住宅ローンの年末残高×控除率(0.7%) |

上記で計算した金額を所得税から控除します。控除しきれなかった分は、住民税から9万7,500円を上限に控除します。

住宅ローン控除(減税)を利用する際の注意点

住宅ローン控除(減税)を利用する際は、適用条件や申請方法のほかにも注意すべきことがあります。

ここでは、次の3つの注意点を解説します。

- 繰り上げ返済や借り換えを利用するかは慎重に検討する

- ふるさと納税と併用する際は手続きを行う

- 住宅ローン控除(減税)が適用できないケースもある

それぞれ見ていきましょう。

繰り上げ返済や借り換えを利用するかは慎重に検討する

繰り上げ返済や借り換えを利用するかどうかは、慎重に検討する必要があります。

住宅ローン控除(減税)の適用を受けるには、返済期間10年以上の住宅ローンを利用していることが条件です。

そのため、繰り上げ返済や借り換えを利用して返済期間が10年未満になると控除が受けられなくなります。

事前に金融機関に相談して、繰り上げ返済や借り換えをしたほうがお得になるのか計算した上で利用することをおすすめします。

ふるさと納税と併用する際は手続きを行う

ふるさと納税は自治体に寄付することで寄付金が所得税や住民税から控除されます。

住宅ローン控除も利用している人は、控除で得られるメリットが得られにくい場合があるので注意が必要です。

損する事態を避けるためには、ふるさと納税はワンストップ特例制度で申請するのがおすすめです。

ワンストップ特例制度では全て住民税から控除されるため、所得税は減らず、住宅ローン控除への影響を減らせます。

住宅ローン控除(減税)が適用できないケースもある

住宅ローン控除が適用できないケースもある点に、注意が必要です。

住宅ローン控除は、自分で居住していることが適用条件です。転勤などで居住実態がない場合は、対象から外れることがあります。

転勤などで離れる場合、まずは金融機関に相談しましょう。

住宅ローン控除(減税)はいつまで利用できるか事前に押さえよう

住宅ローン控除(減税)は2022年の税制改正によっていくつか変更点があるため、しっかりと把握して検討しましょう。

適用条件や申請方法などを把握するのが難しい場合は、専門家に相談するのがおすすめです。

建匠は高知県を中心に家づくりを行っています。また、住宅ローンに関わる資金計画の相談にも対応しています。

お客様の立場に立って最適な方法を提案するため、資金計画や家づくりでお悩みの人はぜひ一度建匠に相談してみてください。